1950年代から60年代にかけて、ウォーレン・バフェットは26,000ページにも及ぶ『ムーディーズ・マニュアル』を隅から隅まで読んで、株のアイデアを探した。

ほとんどの投資家が見落としている優れた銘柄を見つけることができたからだ。

今日、私たちはストック・スクリーナーを使って素晴らしいアイデアをより早く見つけることができる。ストックスクリーナーを使えば、世界市場全体を数秒でフィルタリングし、最高のチャンスを見つけることができる。

この記事では、6つの異なる投資スタイルにまたがる銘柄のアイデアを生み出すために使える、10の強力な株式スクリーナー戦略を取り上げる:

- 価値

- 成長

- 高品質

- 配当投資

- ディープ・バリュー

- 小型株とマイクロキャップ

さあ、飛び込もう!

画面の変更

ストック・スクリーンは、市場をフィルタリングし、特定の条件を満たす銘柄だけを表示するのに役立ちます。

これらの株式スクリーナーから得られる結果をさらに絞り込むには、次のようなフィルターを加えてみるとよい:

- 特定の業種を除く(エネルギー、鉱業、金融、バイオテクノロジー)

- 地域による絞り込み(米国のみ、または海外銘柄)

- 時価総額の範囲を設定する(大型株、中型株、小型株中心)

- 黒字企業(純利益率0%以上)に限定

一般的には、各株式スクリーンで10~50の結果を得るスイートスポットを目指すのがベストだ。

もし、1つのスクリーンに表示される銘柄の数が10に満たなければ、さらにリサーチするのに十分な数の銘柄を見つけられないかもしれないし、100を超える銘柄のアイデアが表示されれば、そのすべてに目を通す時間がないかもしれない。

スモールキャップ&マイクロキャップ・スクリーナー

誰も見ようとしないところにこそ、最高の価値があることもある。

割安な小型株や超小型株をお探しなら、以下のスクリーナーに時価総額フィルターを適用して、あなたの投資スタイルに合った小型株に注目しよう。

時価総額の制限:

- 小型株:20億ドル未満

- マイクロキャップ:2億5000万ドル未満

なぜ使うのか?小型株は多くの場合、成長余地があり、アナリストのカバレッジが低いため、誤った価格がつく可能性がある。

バリュー銘柄スクリーニング

1.魔法の公式

ジョエル・グリーンブラット著『The Little Book That Still Beats Market』から着想を得たこのスクリーナーは、資本収益率の高い割安企業を特定する。

銘柄の例SLB、FANG、FSLR、SMCI

キーフィルター

- 高い資本利益率(ROIC)

- 低いバリュエーション(EV/EBIT)

なぜ利用するのか?魅力的なバリュエーションで取引されている収益力の高い企業を見つけることができます。

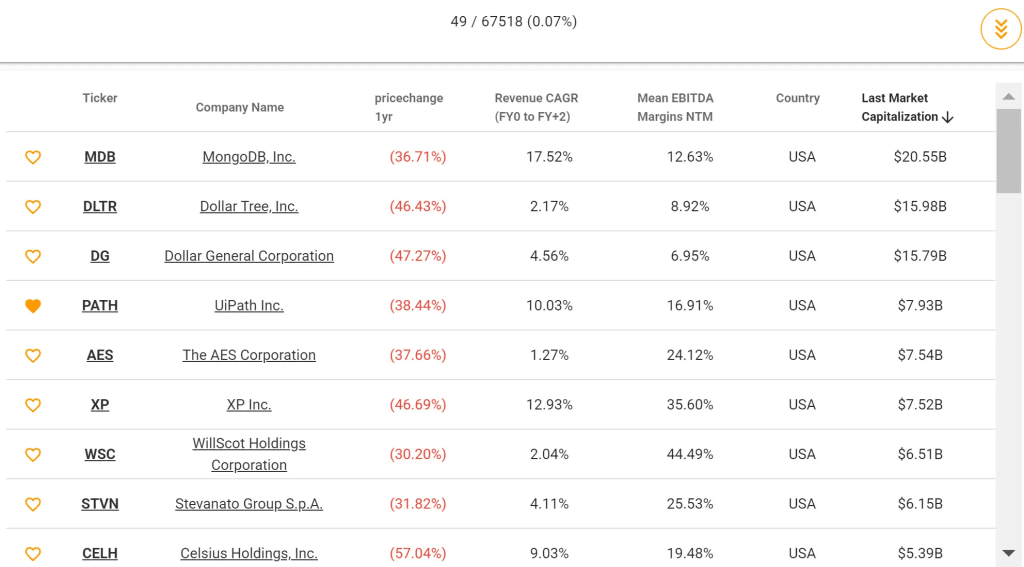

2.ザ・ビッゲスト・ロサーズ

市場はしばしば悪いニュースに過剰反応し、ファンダメンタルズが正当化する以上に株価を押し下げる。

このスクリーナーは、割安の可能性のある打ちのめされた銘柄を見つける。

銘柄例:MDB、DLDR、DG、パス

キーフィルター

- 株価は過去1年で30%以上下落

- 予想される収益とEBITDAマージンの伸び

なぜ使うのか?悪いニュースによって一時的に過小評価されている可能性のある銘柄を特定する。

成長株スクリーニング

3.適正価格での成長(GARP)

ピーター・リンチが広めたGARP戦略は、妥当な価格で取引されている高成長株を見つけることで、成長とバリュエーションのバランスをとる。

銘柄例PDD, ALL, EXPE, ANF

キーフィルター

- 予想EPS成長率20

- 20% ROCE

- 予想PER20倍未満

なぜ使うのか?投資家が割安と思われる成長株を見つけるのに役立つ。

4.収益ロケット

優れたバランスシートと価格決定力を持つ高成長企業を見つける。

銘柄の例NVDA、NU、RELY

キーフィルター

- 毎年25%以上の収益成長

- 粗利益率の拡大

- 現金が負債総額を上回る

- 予想PER40倍未満

なぜ利用するのか?財務の健全性を維持しながら、収益が急成長している企業を特定します。

高品質のストック・スクリーナー

5.バフェット・モート・スクリーナー

ウォーレン・バフェットは、耐久性のある競争優位性を持つ企業を優先する。

このスクリーナーは、収益とグロス・マージンの成長とともに資本収益率が高い企業をフィルターにかけることで、この種のビジネスを特定しようとするものである。

銘柄例:LLY、HD、PM、アプリ

キーフィルター

- 収益性の高い企業

- ROIC25%以上

- 今後3年間の収益と粗利益率の拡大

なぜ利用するのか?長期的な価格決定力と資本収益率の高いビジネスを見つけるのに役立ちます。

6.スケーラブルな王

このスクリーナーは、強い営業レバレッジ、つまり営業利益率を高めることができた企業を探す。

銘柄の例XOM、NOW、NEE、NXPI

キーフィルター

- 粗利益率50%以上

- 過去3年間、営業利益率は毎年5%以上上昇

なぜ使うのか?成長とともに収益性を高めるスケーラブルなビジネスモデルを特定します。

配当投資スクリーナー

7.高い配当利回り

このスクリーナーは、配当利回りが極めて高い(7%以上)企業を特定する一方、配当性向70%以下という要件で持続可能性をフィルタリングする。

これらの銘柄は多くの調査が必要である!投資家は、減配、高負債、全体的な不良事業に注意する必要がある。

あるいは、必要な配当利回りを3%や5%に下げることで、より質の高い企業を見つけることもできる。

銘柄例ZIM、NFE、GES、GSL

キーフィルター

- 7%以上の配当利回り

- 配当性向70%未満

なぜ利用するのか?インカム重視の投資家のために、高利回りの配当銘柄のアイデアを見つけることができる。ただし、これらは配当の罠を避けるために慎重なデューデリジェンスが必要です。

8.配当成長企業

配当成長株は投資家にとって「この世で最高のもの」となり得る。なぜなら、配当成長株は配当金が上昇し、株価上昇を伴うことが多いからである。なぜなら、これらの企業は成長に向けてより多くの利益を投資しているからである。

このスクリーナーは、株主への配当を増やし、増配の原動力となる力強い収益成長を見ている銘柄を特定する。

銘柄の例DELL, YUM, DPZ

バークシャー・ハサウェイはドミノ・ピザに5億ドル以上を投資している!

キーフィルター

- 毎年5%以上の配当とEPS成長率

- 配当利回り1%以上、配当性向70%未満

なぜ利用するのか?持続可能かつ成長性のある配当支払を行っている企業に焦点を当てる。

ディープ・バリュー・スクリーナー

9.ディープ・バリュー

このディープ・バリュー・スクリーナーは、簿価の20%以下で取引されている銘柄を探す。

これらの銘柄のほとんどが割安なのには理由があるが、足で稼ごうと思えば、間違いなく隠れた逸品がある!

キーフィルター

- 簿価の20%以下で取引される米国株

- 有利子負債/EBITDAが3倍未満

最良の機会を得るためには、投資家は米国のような単一地域に注目するのではなく、グローバルに視野を広げるべきである。

なぜ使うのか?著しく過小評価されている可能性のある銘柄を特定する。

10.ベン・グレアムのネットネット

ネットネットとは、時価総額が流動資産(現金、債権など)から負債合計(負債合計)を差し引いた額を下回る銘柄のこと。

これらの銘柄は驚くほど安いが、最高品質ではないかもしれない。

ウォーレン・バフェットの師であるベン・グレアムは、この投資戦略を開拓した。ネット・ネットの機会は今日では少なくなったが、投資家はグローバルな視野でアイデアを見つけることができる。

キーフィルター

- 純流動資産価値(流動資産から負債合計を差し引いたもの)が時価総額の70%未満である。

- 売上高とEPSは過去3年間で成長

なぜ使うのか?これらの銘柄は極端なディスカウント価格で取引されており、景況が改善すれば高い上昇の可能性がある。

よくある質問 (FAQ)

よくあるご質問

1.株式スクリーナーとは何ですか?

株式スクリーナーは、投資家がバリュエーション、成長性、収益性、配当利回りなどの特定の基準に基づいて銘柄を選別するのに役立つツールです。投資家は、何千もの銘柄を手作業で検索する代わりに、スクリーナーを使って自分の投資スタイルに合った企業を素早く見つけることができる。

2.なぜ投資家はストックスクリーナーを使うべきなのか?

ストック・スクリーナーは時間を節約し、投資家が特定の投資基準を満たす銘柄に集中できるようにします。割安株、高成長企業、高配当銘柄のいずれを探す場合でも、スクリーニング機能により、投資家はフィルターを適用して潜在的な投資機会を効率的に絞り込むことができます。

3.ファンダメンタル投資家に最適な銘柄スクリーニングツールは?

TIKRは、ファンダメンタル投資家にとって最高の株式スクリーナーの一つである。TIKRは、様々な指標に対応した銘柄スクリーニングで、ユーザー独自の投資スタイルに合ったカスタムスクリーンを構築することができる。

4.より良い結果を得るために、ストック・スクリーンをどのように改良すればよいですか?

株式スクリーニングを改善するには、これらのフィルターを追加することを検討してください:

- 特定の業種を除く(エネルギー、金融、バイオテクノロジーなど)

- 地域による絞り込み(例:米国株のみ、海外株など)

- 時価総額の範囲を設定する(小型株、中型株、大型株)

- 収益性の高い企業(例:純利益率>0%)に焦点を当てる。

5.小型株や零細株は良い投資先か?

小型株や零細株は、大口投資家が見過ごしがちなため、大きな上昇の可能性を秘めている。しかし、ボラティリティやリスクも高くなる。投資家は投資前に徹底的な調査を行い、企業のファンダメンタルズを確実に理解する必要がある。

TIKRテイクアウェイ

ストックスクリーナーを使えば、質の高い投資機会をより早く見つけることができる。

適切なフィルターをかけることで、市場を絞り込み、自分の投資戦略に沿った銘柄に集中することができる。

TIKRターミナルは、10万以上の銘柄に関する業界トップクラスの財務データを提供しているため、ポートフォリオに最適な銘柄を探すなら、TIKRを利用したい!

TIKRは、株を買うことをビジネスの一部を買うことだと考える投資家のために、機関投資家品質のリサーチを提供している。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイスを目的としたものではなく、銘柄の売買を推奨するものでもないことにご注意ください。 弊社は、TIKRターミナルの投資データとアナリストの予測に基づいてコンテンツを作成しています。TIKRは、個人の投資判断を助けるために、有益で魅力的な分析を提供することを目的としています。TIKRおよび当社の執筆者は、本記事で取り上げた銘柄のいかなるポジションも保有していません。お読みいただきありがとうございました!